作者:Daniel Li

三箭资本,我们一般称他为 3AC,是世界上最大的以加密货币为重点的对冲基金公司之一。由Su Zhu和Kyle Davies于 2012 年创立,两人是高中同学,均为投行背景。三箭资本创立以来,管理的资产最高达180亿美金。作为业内一名排名前5的VC公司,三箭资本在业内有着深远的影响力和声望。

7月2日消息,盛极一时的三箭资本,在经历多方面危机之后,已经向纽约法院申请破产保护。巨鲸衰落,既给加密市场带来巨大的打击和恐慌,也引发了我们更多的思考。

谁是第一块“多米诺骨牌”?

综合分析,压垮三箭资本的主要有三大因素:Terra崩盘、GBTC负溢价和stETH暴跌。五月Terra崩盘之前,三箭资本斥资5.595亿美元接盘了那些被锁仓的Luna,现在价值约为670美元,有人猜测Luna的巨额损失,导致三箭资本想使用更多的杠杆来拿回利润。

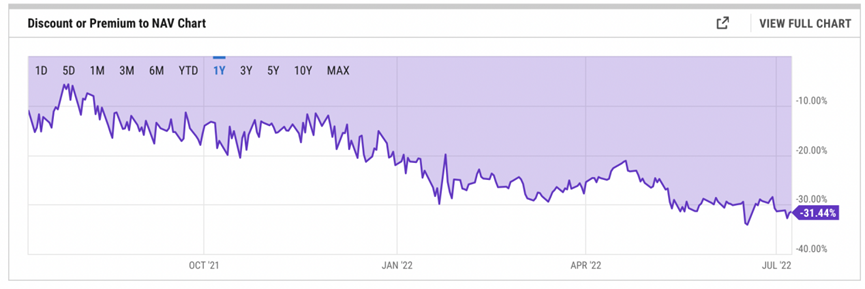

如果说Luna事件是引发三箭事件的导火索,那么重仓GBTC与stETH,对于三箭资本来说就是遭遇了投资领域的滑铁卢,这两种资产都经历了严重的脱钩,尤其是GBTC脱钩高达到20%+。

GBTC就是引爆上一轮牛市的灰度比特币信托基金。在一级市场,在刨除管理费的情况下,1个BTC可以购买1000股GBTC,原则上BTC和GBTC可以自由兑换,但2014年10月28日起,灰度比特币信托暂停了其BTC的赎回机制。并且GBTC 在一级市场发行后,经历 6 个月的锁定期才可以在二级市场交易。

出于对未来比特币价格增长的良好预期,在2020年-2021年很长一段时间内,GBTC长期处于正溢价。这意味着如果投资者想要购买代表 1 个 BTC的 1000 股 GBTC,需要付出比购买 1 个 BTC 更高成本的价格。但因为大部分散户可以通过美国退休福利计划账户直接购买GBTC,不需要支付收益税,以及传统机构因监管原因无法直接购入比特币等原因,GBTC就成为了他们投资比特币的主要方式。

正溢价对于加密机构来说,是一个稳定的套利手段——购买BTC,存入Grayscale,在GBTC 解锁期结束后以更高的价格倾销给二级市场的散户和机构。2019-2021年期间,1000股GBTC的价格一度比1BTC高37%。但是随着时间推移,尤其加拿大3只比特币ETF面世后,GBTC需求减少,以致于GBTC的溢价快速消失并且在2021年3月出现负溢价。GBTC套利机会越来越少,目前1枚比特币价格约20000美元,但1000股GBTC约12500美元,负溢价37.5%,而且GBTC流动性非常差。

公开信息显示,2020 年年底,三箭资本持有 GBTC 份额的 6.1%,此后一直稳居第一大持仓的位置,当时 BTC 交易价格为 27,000 美元,GBTC溢价为 20%,三箭资本持仓超过10亿美元。根据美国SEC的数据,截至2022年3月31日,三箭资本在GBTC里拥有相当于38,888枚BTC的资产,价值18.6亿美元。

另外,三箭资本投资GBTC并不是自有资金,而是通过长期以超低利率无抵押借入BTC转化成GBTC。为了获得流动性,它又会将BTC转化的GBTC抵押给同属于灰度母公司( Digital Currency)的借贷平台Genesis。

有人推测GBTC是压死三箭资本的最后一根稻草。因为三箭资本破产,并不是资不抵债,而是拥有的资产流动性不足。三箭资金在遭遇投资失败或者用户挤兑时,拿不出约6亿美元的补充抵押品或者应对用户赎回,从而遇到严重流动性危机。不到6亿美元的清算额度就绊倒了三箭资本,有可能就在于三箭资本的庞大资产都被困在GBTC里面。

stETH加速了悲剧发生

stETH 是 ETH 在以太坊信标链质押协议(Lido)上的质押版本,其作用在于保护 ETH 在合并后的安全性,两者之间的对应关系为1:1,并在最大的去中心化交易所Curve(CRV)上有一个流动性池。

但随着市场对stETH的需求增多,二级市场上,stETH 和 ETH的价格不再严格满足1:1,之间就存在套利机会。比如当1个stETH价格高于1个ETH时,投资者可以将1ETH存入Lido,得到1stETH,再在二级市场出售,从中获取最大回报。

然而,这一过程可能存在风险,正如目前的情况,Curve 上的流动性池变得极端不平衡,stETH占比远远高于ETH,导致stETH价格大幅下跌,高杠杆头寸被清算可能性加大。当较大的机构开始抛售stETH,就会进一步压低stETH的价格,导致其他投资者出售stETH以弥补其损失,并在市场中引发连环效应。

Nansen在报告中提到,三箭资本就是stETH暴跌的“受害者”,其在脱锚恐慌的高峰期以大幅质押折扣率卖出了stETH仓位,仅在5月12日三箭资本和Celslus两大机构就从中撤出了近8亿美元的流动性。整个6月,大部分机构继续通过减少流动性或出售stETH来调整头寸降低风险,三箭资本也试图这样做。它将其stETH作为抵押品存入去中心化借贷系统Aave上,借入ETH,再将其出售。6月中旬开始,随着stETH脱锚程度愈发严重,三箭资本开始大量出售stETH,从CRV撤出,退出在Aave上的头寸,并试图偿还贷款。

整体来看,引发三箭资本危机的Luna、GTBC和stETH如出一辙,它们一个以算法的方式锚定美元,一个是通过商品交易所基金(ETF)的形式锚定比特币,一个以DeFi质押的形式锚定以太坊,三者均是通过“映射”其他有价值的代币的方式获取自身价值。它们常常通过以高于锚定的主流币价格的方式,吸引投资人和机构入场套利,然后以脱锚的方式草草收场,造成大批投资纷纷溃败四逃。

经历2020年的DeFi Summer的繁盛时期之后,市面上涌现了2000多个DeFi应用,其中去中心化交易所和借贷协议是两种主导力量,随着币圈熊市的加剧和美联储加息,美元流动性紧缩,像Luan、stETH同类流动性枯竭的项目可能还会陆续出现,加密后市不容乐观。

三箭资本坠落余波

三箭资本的事件,随着其申请破产保护而告一段落,但其后续引发的多米诺骨牌效应,在币圈产生了持续的影响。三箭资本的债权人名单当中,不乏一些知名的交易所:BlockFi、Celsius、Babel Finance和Voyager Digital等,这些公司有些宣布暂停用户提币功能以确保损失不再扩大,有些甚至已经宣布破产甚至面临 “被收购”的危机。

就在三箭资本申请破产保护后的不久,知名币圈投资机构Voyager Digital,宣布暂停所有交易,存入、提取和持币奖励。于7月6日宣布申请破产保护,并从多伦多证券交易所退市。

Voyager Digital是一家2018年在美国上市的虚拟货币资产经纪商,截至3月31日,公司一季度总营收为1.027亿美元,净利润亏损6144万美元,此次Voyager Digital破产与三箭资本的违约密切相关。6月27日,Voyager称三箭资本未能按期偿还价值约6.75亿美元的稳定币USDC及比特币贷款。据了解,Voyager Digital向三箭资本提供的是无抵押借款。

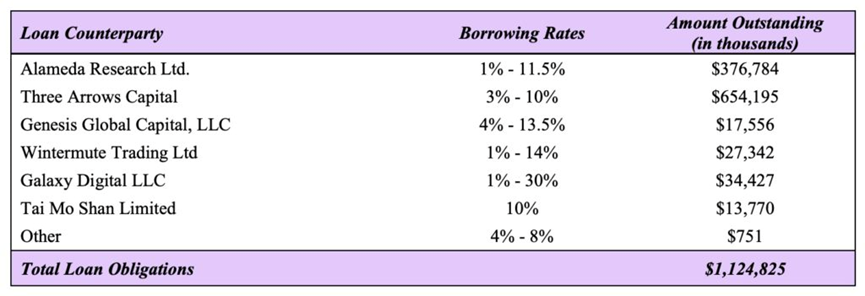

根据破产申请文件,除了三箭资本之外,目前Voyager Digital债务人还有Alameda Research、灰度母公司( Digital Currency)的借贷平台Genesis、数字货币商业银行Galaxy等,Alameda Research欠了Voyager 3.7亿美元,包括一笔 7500 万美元的无担保贷款,利率为1%至11.5%。

Voyager还拥有超过10万名债权人,资产约在10亿至100亿美元(约新台币294亿至2940亿元)之间。

危机还将继续蔓延

有人把此次三箭资本清算事件比作币圈的“雷曼危机”,由此引发的连锁反应将对未来币市的发展,产生极大的影响。分析来看,一方面,熊市来临,各种投资机构自顾不暇,突然爆出如此利空消息,对于整个加密市场来说,无疑是雪上加霜。

另一方面,三箭资本危机尚未度过,由其引发的多米骨牌效应已经开始初露端倪。随着三箭资本被一家英国法院下令进行清算,我们看到贷款公司和做市商Genesis将面临“数亿美元”的损失,加密货币交易所 Blockchain.com 蒙受了 2.7 亿美元的损失。与此同时,可能面临破产的借贷平台Celsius目前仍未开放提款, Babel Finance因面临较大流动性压力暂停产品赎回和提币功能。

雪崩已经开始了,危机只会越滚越大,但我们还需透过此次危机看到行业的未来。DeFI智能合约的组合性,打破许可权限制,确实创造出了前所未有的应用场景和金融产品,吸引众多资金和用户涌入,但这种技术带来的自由,如果没有在规范的轨道内奔跑和释放,很可能将整个行业推向无序和混乱。

另外,去中心化一直以来都是作为整个加密币市场的最高法则,也是其最能吸引资本入场的“法宝”,但不可否认它也助涨了资本的贪婪和无序,整个行业一直在法律的灰色地带游离和试探,这极大的限制了加密行业的未来发展和普及。而三箭资本崩盘或能让更多的创业者和国家认识到,去中心化并不意味着不需要约束,为了行业的健康可持续发展,建立有序的法律条文和监管体系是急需且必要的。危机过后,野蛮生长的加密行业有望迎来一个全新的理性发展阶段。

©本文为CoinVoice优质原创内容,未经授权,禁止擅自转载。